2024-11-14 01:09:04

为了保证利用转让定价进行税收筹划的有效性,筹划时应注意:一是进行成本效益分析。二是考虑价格的波动应在一定的范围内,以防被税务机关调整而增加税负。三是纳税人可以运用多种方法进行多方位、系统的筹划安排。税收筹划方法:利用税收管辖权进行筹划:在我国税收地域管辖的规定中,流转税、所得税两大主体税种都存在不足。如《中华人民共和国增值税暂行条例》第二十二条,主要是界定固定业户与非固定业户的纳税地点,却缺少许多必要的补充与限制。如对固定业户与非固定业户的判定标准及判定权的归属问题。其实,像这类有漏洞的条文在消费税、营业税、关税、企业所得税及个人所得税法律、法规中也同样存在。税收筹划的成本包括显性成本和隐含成本。崇明小微企业税收筹划哪家优惠

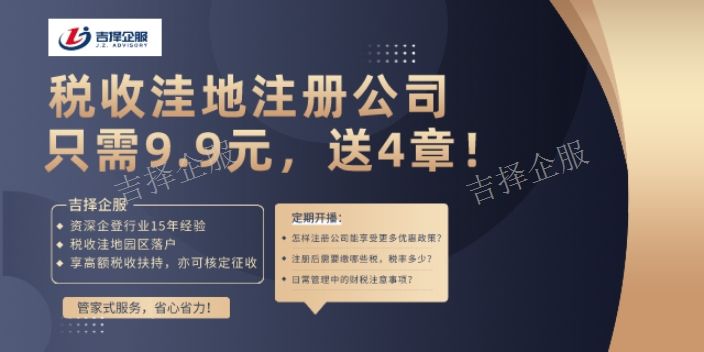

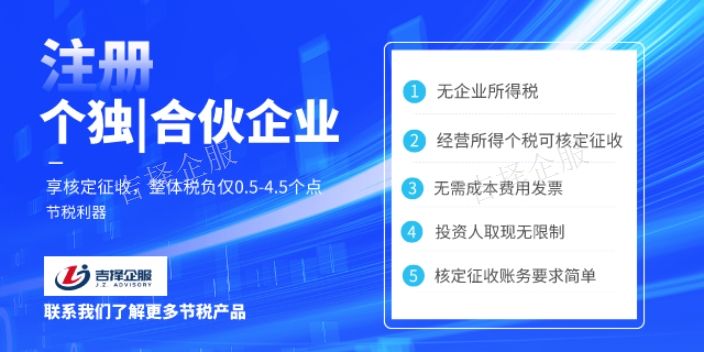

目前对于增值税的优惠政策并没有多少,所以在对起的增值税进行筹划时,可以选择在税收洼地成立一家公司,把业务进行合理的进项分包,然后就可以享受到税收洼地增值税的财政扶持,并且入驻税收洼地无需实体办公。在对企业的所得税进行筹划时,则有着较多的筹划方法,例如以小规模个人独资或者个体户的方式入驻税收洼地,享受小规模个人经营所得税核定征收的政策,来解决主体公司的成本费用或者个税等问题。也可以选择以自然人代为开的方式来作为原企业的成本费用,现在很多地方还对自然人代为开都有优惠,并且力度还挺大。在对于企业的股权税纳税筹划上,企业可以通过在税收洼地注册一家合伙企业,按照溢价部分正常缴纳股权税,来达到企业节税的目的,也可以对合伙企业直接按照成交金额进行核定,出具核定征收通知书,交易完成后就注销企业。黄浦经营税收筹划报价税收筹划操作人员应具备一定的纳税操作经验。

税收筹划有哪些方法?费用分摊税务筹划法可以说是我国企业在进行税收筹划时很常用的一个手段,这一手段能够帮助企业很大化的抵消利润、减少税费负担,促进企业的发展。其实只要企业在进行税收筹划时在我国税收法律允许的范围内进行,就是合法的,企业只要不是逃税、偷税、漏税等非法行为,那么是被我国税收法律允许的。而且企业在进行税收筹划时有着许许多多的方法,帮助企业进行税收筹划。但是企业在进行税收筹划时很好还是选择一家良好的机构进行,避免违反法律。

在企业的纳税筹划之中,常用的方法就是将企业注册到有税收优惠政策,奖励返还政策的经济开发区或者工业园区,从而利用国家的税收优惠政策来减轻企业自身的税收负担。其次还可以在税收优惠地区设立可核定征收的个人独资企业,这一方法能够直接减少企业利润的金额,从而达到少缴税的目的,这一方法适用于个体工商户,工作室等行业。企业在创业初期可以选择一个科学的经营方式,进行合理的纳税筹划,例如在采购商品时选择合理的采购商,通过发票来减少企业税负,销售时也同样如此。但是纳税筹划一定要在我国税法的规定范围内进行,否则一旦违反法律,企业必然会受到极大的损失。税收筹划需要避免过度依赖某一种筹划方法。

税务筹划对企业是很重要的,税务筹划能有效的减轻企业自身的税收负担,提高企业自身的盈利空间,提高企业发展水平。税务筹划有哪些特点?企业税收筹划是纳税人根据税法要求,在合理的法律法规范围内,为降低企业所得税成本,实现效益很大化而进行的筹划的目的。企业税收筹划与避税、逃税有着本质的区别。这是纳税人的权利。当资本主义市场发展到一定程度时,税收筹划就会出现。税务筹划是市场经济的必然产物,它将随着市场经济的不断发展和完善而发展。在进行增值税税务筹划之时,相对于其他企业个人所得税的税务筹划问题就是我们准备行为,反过来影响也是一样,对企业所得税的税务筹划便是事后行为。如今市面上很多中小企业进行税务筹划法,方式和时效性都不同,每个人对于财税管理方面的知识能力也是各异。选择税负弹性大的税种作为税收筹划的重点,税负弹性越大,税收筹划的潜力也越大。崇明小微企业税收筹划哪家优惠

在税收征管法中存在的规定矛盾可以为纳税人提供筹划的机会。崇明小微企业税收筹划哪家优惠

税收筹划有没有什么好用的方法呢?企业在进行税收筹划时有着许多的方法,多拿进项多抵扣,税基筹划法,纳税人筹划法都是一些进行税收筹划的良好方法。多拿进项多抵扣就是在集腋成裘日积月累的情况下,企业的税费负担也就能自然而然的下降了。税基筹划法就是通过控制税基的实现时间、分解税基、税基很小化等方法来使企业从税收负担较重的情况下转变为较轻的税费负担。纳税人筹划法就是通过对纳税人身份的合理界定和转化,通过降低纳税人所承担的税费负担来降低企业的税费负担。企业还可以通过避税筹划、节税筹划、转嫁筹划、实现涉税低风险等具体方法来达到减轻企业税负的目的。其中涉税低风险则是对于企业来说,更有利于企业的长远发展与企业经营规模的扩大,虽然不能使企业直接获得一定的好处,但是能够间接的获得一定经济利益。崇明小微企业税收筹划哪家优惠